Блог им. Klinskih-tag |Ещё одна российская IT-компания готовится к IPO?

- 28 марта 2024, 09:39

- |

👏 Друзья, пока индекс Мосбиржи безыдейно консолидируется в области своих 2-х летних максимумов и набирается силами для дальнейшего роста, на новостных лентах вновь появились заголовки об очередном возможном кандидате на IPO в перспективе ближайших месяцев.

В частности, газета «Ведомости» накануне сообщила о том, что российский аналог Zoom под названием IVA Technologies планирует размещение на бирже уже во 2–3 кв. 2024 года! А значит самое время познакомиться с этой компанией, понять чем она занимается и поразмышлять об инвестиционном потенциале. Особенно, учитывая, что все предыдущие размещения IT-компаний на Мосбирже были успешными и сопровождались повышенным интересом со стороны частных инвесторов.

💻 Итак, ещё раз повторюсь, что флагманским продуктом компании является платформа организации видеоконференций IVA MСU — это уверенный лидер среди подобных отечественных решений для корпоративной связи. Что, впрочем, совершенно неудивительно, учитывая, что нынешняя ситуация даёт российским вендорам уникальную возможность занять ниши, которые освободились после ухода крупных иностранных игроков. Удивительная ситуация, о которых раньше нельзя было и мечтать нашим компаниям!

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Klinskih-tag |🚗 Европлан объявил ценовой диапазон IPO на Московской бирже

- 26 марта 2024, 15:36

- |

🗓 Сбор заявок проходит с 22 по 28 марта, а торги акциями ПАО «Лизинговая компания «Европлан» на Мосбирже начнутся 29 марта 2024 года, биржа уже включила бумаги в первый котировальный список.

Данное размещение пройдет в формате cash out, когда единственный акционер в лице холдинга SFI продаст до 15 млн акций. Lock up период для действующего акционера и аффилированных с ним лиц составит 180 дней после IPO.

💼 Институциональные инвесторы проявляют значительный интерес к этому размещению, и Европлан еще до открытия книги спрос от институционалов был больше чем на половину книги. Присутствие институционалов является положительным фактором, поскольку это способствует снижению волатильности акций.

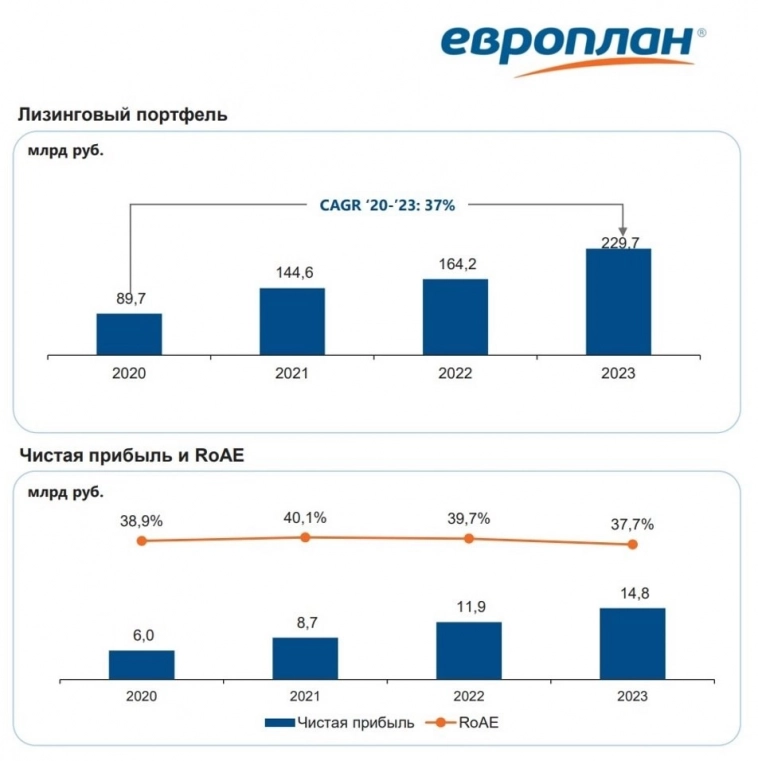

📊 Европлан — интересная история роста на финансовом рынке. Среднегодовой темп роста лизингового портфеля с 2020 по 2023 гг. составил +37%, при одновременном поддержании кредитного риска на минимальных значениях. Подобная бизнес-модель позволяет компании генерировать стабильную рентабельность капитала около 40%, что является высоким показателем для отечественного финансового сектора.

( Читать дальше )

Блог им. Klinskih-tag |Займер: рекордная прибыль в 2023 году и амбициозные планы на 2024 год

- 25 марта 2024, 19:50

- |

📈 Объём выдач займов по итогам отчётного периода вырос на +2,2% до 53,1 млрд руб. В течение большей части года компания придерживалась консервативного подхода, работая преимущественно с надёжными заемщиками. Такой подход к рискам в период экономической неопределенности только приветствуется. Однако в 4Q2023 менеджмент оценил открывающиеся при росте экономики возможности и принял решение о повышении уровня одобрения заявок, что позволило компании вернуться на более крутую траекторию роста бизнеса.

Здесь уместно вспомнить о том, что рынок МФО в России в последние годы динамично развивается и, по прогнозам консалтинговой компании Б1 (экс Ernst&Young),к 2027 году объём выдач может удвоиться и превысить 1,5 трлн руб. Это свидетельствует о растущем спросе на услуги МФО и увеличении доверия к ним со стороны населения.

( Читать дальше )

Блог им. Klinskih-tag |VK: неплохой рост выручки и риски допэмиссии

- 25 марта 2024, 08:43

- |

📈 Выручка компании по итогам минувших 12 месяцев увеличилась на +35,8% до 132,8 млрд руб. Темп роста выручки оказался на максимуме за последние 4 года, что важно, поскольку именно выручка является ключевой метрикой в IT-отрасли. Однако, даже несмотря на это, темпы роста всё ещё ниже, чем у Яндекса, который отметился динамикой +51% за тот же период.

✔️ Ядром бизнеса VK по-прежнему являются «Социальные сети и медиаконтент», где выручка увеличилась на +35,3% до 84,6 млрд руб., во многом благодаря увеличению продаж онлайн-рекламы. Ежедневная аудитория ВКонтакте продолжает расти, в то время как аудитория Одноклассников постепенно сокращается (я вообще удивлён, что там ещё кто-то сидит).

Что касается платформы Дзен, которую VK приобрела осенью 2022 года у Яндекса, то здесь тоже ситуация стабильная: средняя дневная аудитория за 2023 год составила 31,9 млн пользователей. В годовом выражении сравнить этот показатель возможности нет, т.к. раньше компания указывала МАУ (месячная уникальная аудитория), а сейчас ориентируется на ДАУ (дневная уникальная аудитория), но в любом случае тренд растущий.

( Читать дальше )

Блог им. Klinskih-tag |Займер сохранил лидирующую позицию на рынке

- 21 марта 2024, 18:50

- |

В начале года в СМИ появилась информация о том, что лидер микрофинансового рынка, компания Займер, планирует провести IPO в этом году. На этом фоне я тогда повнимательнее присмотрелся к данному инвестиционному кейсу и даже пообщался с руководством компании.

📈 А буквально на днях коллеги из ИК «Иволга капитал» представили интересный обзор рынка МФО. Согласно этому отчёту, по итогам 2023 года объём выданных займов компанией Займер составил 53,1 млрд руб., что на 21% больше, чем у ближайшего конкурента.

❗️Важно отметить, что у компании высокий уровень достаточности капитала – норматив НМФК1 составил 37% (!) при регуляторном минимуме 6%. Последние три года показатель превышает отметку 30%. Таким образом, напрашивается важный вывод, что достаточность капитала у Займера в 2-3 раза выше, чем у компаний из первой пятерки лидеров отрасли. Высокая достаточность капитала не только указывает на высокий запас прочности, но и позволит компании нарастить объем выдач займов в среднесрочной перспективе.

( Читать дальше )

Блог им. Klinskih-tag |Европлан объявил о намерении провести IPO на Мосбирже

- 21 марта 2024, 08:56

- |

🗓 Ожидается, что торги акциями Европлана на Мосбирже начнутся уже в конце марта 2024 года, и интерес к этой истории ожидается высокий. Да и сама компания стремится к включению своих бумаг в первый котировальный список.

🧮 IPO пройдет в формате cash out – мажоритарный акционер SFI продаст часть акций компании, но это нормально, учитывая, что у холдинга 100%-е владение в своей автолизинговой дочке. К тому же, Европлан в любом случае генерирует высокий ROE, поэтому совершенно не испытывает потребности в новом капитале.

Менеджмент Европлана планирует распределить акции между институциональными и частными инвесторами в равных долях.

Как мы же обсуждали с вами ранее, лизинг является одним из самых маржинальных направлений на российском рынке финансовых услуг, и Европлан здесь занимает внушительные 10% от всего рынка автолизинга, обладая при этом диверсифицированной базой клиентов.

( Читать дальше )

Блог им. Klinskih-tag |РУСАЛ справляется с вызовами

- 20 марта 2024, 12:47

- |

И это притом, что отечественный производитель алюминия столкнулся с ухудшением рыночной конъюнктуры, характеризующейся ростом издержек и низкими биржевыми ценами на металл. Санкции и ограничения на премиальных западных рынках создают дополнительные трудности для менеджмента РУСАЛа, а “вишенкой на торте” стали гибкие экспортные пошлины, введённые властями для всех отечественных экспортеров осенью прошлого года.

🌏 Тем не менее нужно признать, что компания, несмотря на нехватку собственного глинозёма, сумела успешно восполнить свои сырьевые запасы, благодаря импорту из стран Юго-Восточной Азии. И это дорогого стоит!

Правда, переориентация рынков сбыта на восток происходит весьма болезненно: страны Азии и Востока встречают российский бизнес пошлинами (в частности, Китай и Индия), а также требуют порой более сложной логистики.

( Читать дальше )

Блог им. Klinskih-tag |С каким вызовами столкнется Ренессанс Страхование в 2024 году?

- 20 марта 2024, 08:50

- |

📈 По предварительным оценкам, объём страхового рынка в России в прошлом году составил 2,1 трлн руб., что свидетельствует о росте более чем на +15% по сравнению с предыдущим годом. При этом увеличение премий наблюдалось во всех ключевых сегментах, а сам рынок гармонично рос, вслед за российской экономикой.

🧮 На долю ТОП-20 страховщиков на текущий момент приходится около 90% рынка, при этом все участники отрасли сходятся во мнении, что рынок ждёт дальнейшая консолидация. Небольшие страховые компании сталкиваются с ограничениями в росте и отсутствием экономии на масштабе, поэтому зачастую вынуждены что называется «выходить из игры».

( Читать дальше )

Блог им. Klinskih-tag |❓Reddit идёт на IPO?

- 19 марта 2024, 09:06

- |

Люди объединяются здесь по интересам, с целью общения, получения ответов на свои вопросы, обучения и других типов взаимодействия друг с другом. В принципе, кто заглядывал на Reddit, и без меня прекрасно понимают, что это один из самых весёлых и полезных сайтов в интернете, включающий в себя десятки тысяч форумов, которые разбиты по интересам.

🕵️ Вдумайтесь только: в Reddit можно напрямую задать вопрос Биллу Гейтсу или Арнольду Шварценеггеру, прочитать невероятные истории или поделиться собственной. Большую часть из своей 17-летней истории Reddit называл себя «главной страницей интернета», и это очень даже похоже на правду.

Но скажу сразу: если вы неподготовленный пользователь, то первый визит на эту площадку вас может отпугнуть! Во-первых, у Reddit весьма оригинальный и не для всех удобный интерфейс, во-вторых, перевод на русский язык отсутствует. Но зато если вы хотите подтянуть свои знания по-английскому – это очень даже подходящий вариант, точно вам говорю!

( Читать дальше )

Блог им. Klinskih-tag |РУСАЛ постепенно возвращается на траекторию роста

- 18 марта 2024, 09:02

- |

📉 Выручка компании с июля по декабрь сократилась на -8,1% (г/г) до $6,3 млрд. Несмотря на увеличение продаж алюминия в натуральном выражении на 4% до 2,2 млн тонн, снижение цен на металл оказалось ключевым негативным моментом и не позволило компании завершить отчётный период с ростом выручки.

Цены на алюминий действительно испытывают серьёзное давление, из-за увеличения предложения от крупнейших мировых производителей. В частности, прошлый год отрасль завершила с профицитом в размере 0,3 млн тонн, против дефицита 0,9 млн тонн годом ранее. Избыток металла в значительной степени обусловлен ростом производства в Китае.

🌏 География продаж РУСАЛа практически не изменилась, и более 71% продукции компании по-прежнему идёт на экспорт. Основным рынком сбыта всё также является Китай. В то же время, страны Евросоюза продолжают сокращать закупки российского алюминия.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс